Egal ob bei neuen Kunden oder Transaktionsüberprüfungen, mit smarten Assistenten und API Anbindung wird Digital KYC erlebbar.

Profitieren Sie von der Online Plattform und den einfachen Checks, detaillierten Reports und automatisierten Identifikationsprozessen.

KYC Spider unterliegt dem strengen Schweizer Datenschutz. Die Server befinden sich in der Schweiz, geschützt nach Schweizer Bankenstandard.

HABEN SIE EINE SPEZIFISCHE FRAGE?

Anonyme Transaktionen mit hohen Summen stellen ein grosses Risiko dar

Im Bereich der Fintech, Blockchain, ICO- oder STO-Firmen stellen die oftmals anonymen Transaktionen mit teils sehr hohen Transaktionswerten einen hohen Risikofaktor im Bereich der Veruntreuung, der Geldwäscherei, dem Waffenhandel und der Terrorfinanzierung dar. Deshalb ergreifen Unternehmen im Fintech Bereich regulatorische Massnahmen, um ihre Transaktionen zu verifizieren und Geldwäscherei zu verhindern.

Regulatorische Standards für Fintech-Institute in der Schweiz und Europa

Das Schweizer Parlament hat ab Januar 2019 im Bankengesetz eine neue Bewilligungskategorie – die sogenannte Fintech-Bewilligung – geschaffen. Die bewilligten Fintech-Institutionen unterstehen demnach analog zu allen anderen Finanzintermediären dem Geldwäschereigesetz (GwG). Deshalb müssen Fintech in der Schweiz präventive Massnahmen wie KYC-Checks gemäss den FINMA Empfehlungen vornehmen.

Zuvor haben das Europäische Parlament und die Europäische Zentralbank im Jahr 2017 neue regulatorische Standards für Unternehmen im Bereich der Fintech festgelegt. Die Kommission hat dabei eine hohe Anfälligkeit von Finanzprodukten und -Dienstleistungen für Geldwäsche und der Terrorismusfinanzierung festgestellt. Deshalb müssen Fintech eine Risikoanalyse erstellen, um Ihre Kunden zu identifizieren und zu analysieren, um so Geldwäscherei und Terrorismusfinanzierung in der EU zu bekämpfen. Die Richtlinien (AML Directive) sehen vor, dass Fintech Unternehmen ihre Nutzer identifizieren, bevor eine Transaktion getätigt werden kann.

KYC ist nicht nur zur Regulierung da, sondern kann auch einen Wettbewerbsvorteil mit sich bringen

KYC Screenings im Bereich Fintech sind nicht nur ein Mittel zur Betrugsbekämpfung, sondern können auch einen Wettbewerbsvorteil mit sich bringen. Denn mehr Transparenz und Sicherheit führen, insbesondere bei Krypto-Transaktionen, zu mehr Vertrauen und einer höheren Akzeptanz von Kryptowährungen. Das hilft, die Krypto Technologie weiterzuentwickeln und neue Märkte zu erschliessen.

Digital Compliance Lösung für einfache, schnelle und sichere KYC-Screenings

KYC Spider liefert mit der umfassenden Online KYC Toolbox für die automatische Überprüfung von Geschäftspartnern eine Plattform-basierte Lösung, welche auf die Bedürfnisse von Fintech zugeschnitten werden kann. Mit der dedizierten API können Sie Ihre KYC Screenings automatisiert und nahezu in real-time abwickeln lassen. Ihre KYC Daten können Sie in der Toolbox sichern für einen Full Audit Trail.

Erfahren Sie nachfolgend, wie Sie von Digital Compliance profitieren und mittels der Toolbox Ihre alltägliche Arbeit vereinfachen können. Oder laden Sie unsere Zusammenfassung für Compliance Verantwortliche bei Fintech Firmen kostenlos herunter:

KYC steht für „Know Your Customer“ und ist besonders für Banken und Fintech ein wichtiges Instrument, um ihre Kunden und Transaktionen auf ihre Legitimität zu überprüfen.

KYC steht für "Know Your Customer“, KYB für "Know Your Business" und ist besonders für Banken und Fintech ein wichtiges Instrument, um ihre Kunden und Transaktionen auf ihre Legitimität zu überprüfen. Hauptziel von KYC/KYB Compliance ist es, Geldwäsche und Wirtschaftskriminalität zu verhindern.

Unternehmen welche die geltenden KYC-Richtlinien zur Prävention dieser und weiterer Delikte nicht durchsetzen, müssen sich auf rechtliche Folgen oder Bussen vorbereiten.

Die KYC-Checks sind Ihre Verteidigung gegen die Finanzkriminalität. Nebst der Geldwäscherei oder Terrorismusfinanzierung werden auch widerrechtliche Handlungen wie Bestechung und Steuerhinterziehung berücksichtigt. Unternehmen, welche die geltenden KYC-Richtlinien zur Prävention der oben genannten Verstösse sowie weiterer Delikte nicht durchsetzen, können gebüsst oder rechtlich belangt werden.

Mit unserem KYC Expert Service stehen wir Ihnen als Partner zur Seite.

Unser System nimmt Ihnen jene Arbeit ab, für die Sie keine Zeit haben. Unser Compliance System kümmert sich basierend auf dem mit Ihnen definierten Prozess (Compliance Konzept) um Ihre Anliegen in diesem Bereich und leitet weitere Schritte ein. Mit der API Anbindung können Sie unserem System schnell und automatisch Daten zu Ihren (potentiellen) Kunden zur Überprüfung zusenden. In Ihrer Toolbox können Sie jederzeit auf die Ergebnisse in Form einer KYC/AML Dokumentation zugreifen und basierend darauf Ihre Entscheide FINMA- oder SRO-konform treffen.

Die meisten Fintech, STO oder ICO starten die Überprüfung ihrer Nutzer mit der einfachen Erfassung von Daten und Informationen über ihre potenziellen Kunden.

Die meisten Fintech, STO oder ICO starten die Überprüfung ihrer Nutzer mit der einfachen Erfassung von Daten und Informationen über ihre potenziellen Kunden. Dabei kann es sich um einen KYC Check für eine juristische oder natürliche Entität handeln. Nach der Erfassung der Daten wird je nach regulatorischer Anforderung eine elektronische Identitätsüberprüfung gestartet.

Für eine erweiterte Sorgfaltsprüfung neben dem KYC Check und der Identifikation kann Ihr Geschäftspartner im Rahmen eines Enhanced Due Diligence (EDD) Reports auf weitere Risikofaktoren überprüft werden.

Mittels den verschiedenen KYC Toolbox Funktionen können Sie online auf diese Datensätze zurückgreifen und die Resultate zu Ihrem Kunden in Ihrer Toolbox abspeichern.

Wir sammeln und aktualisieren täglich Compliance relevante Daten, um Ihnen einen einfachen Zugang zur aktuellen Datenbank zu gewähren. Mittels den verschiedenen KYC Toolbox Funktionen können Sie online auf diese Datensätze zurückgreifen und die Resultate zu Ihrem Kunden (in Form eines Reports) in Ihrer Toolbox abspeichern. Sie können jederzeit online auf das KYC File Ihres Kunden zugreifen und die Daten aktualisieren und ergänzen.

Mit der KYC Toolbox können Sie auf Compliance relevante Informationen zugreifen, um Ihre Geschäftspartner zu überprüfen.

Mit der KYC Toolbox können Sie auf Compliance relevante Informationen zugreifen, um Ihre Geschäftspartner zu überprüfen. Die Daten werden täglich aktualisiert und unterliegen dem strengen Schweizer Datenschutz. Dank dem Server Standort in der Schweiz, werden auch die erhöhten Sicherheitsbedürfnisse nach Bankenstandard erfüllt.

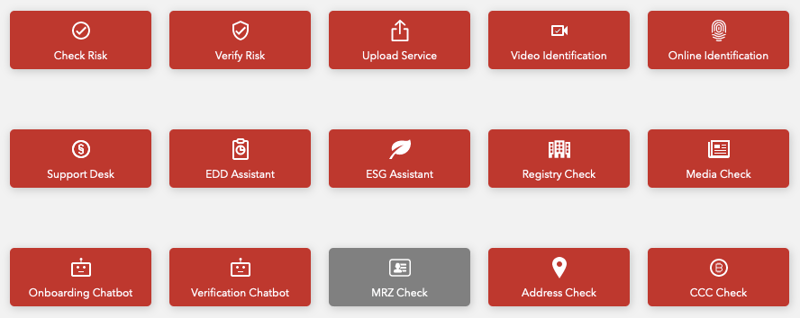

Für die Abwicklung Ihrer KYC-Prozesse stehen Ihnen folgende Due Diligence Analyse Tools zur Verfügung:

Mit einer Digital KYC Lösung wie der KYC Toolbox und dem KYC Expert Service können Sie die Identität Ihrer Kunden auf verschiedenen Ebenen überprüfen.

Mit einer Digital KYC Lösung wie der KYC Toolbox und dem KYC Expert Service können Sie die Identität Ihrer Kunden auf verschiedenen Ebenen überprüfen:

Enhanced Due Diligence (EDD) steht im Zusammenhang mit Compliance für „Enhanced Due Diligence“ und bedeutet eine vertiefte Überprüfung von neuen, ebenso wie bestehenden Kunden.

Enhanced Due Diligence (EDD) bedeutet im Zusammenhang mit Compliance eine vertiefte Überprüfung von neuen oder bestehenden Kunden. Dabei wird eruiert, ob ein erhöhtes Risiko für Geldwäsche, Korruption, Bestechung, Waffenhandel oder Terrorismusfinanzierung besteht.

Mit einer vertieften KYC Überprüfung, können Sie Ihre Kontakte auf eine Beteiligung an kriminellen Tätigkeiten überprüfen.

Mit einer vertieften KYC Überprüfung können Sie Ihre Kontakte auf eine Beteiligung an kriminellen Tätigkeiten überprüfen. Mit dem Enhanced Due Diligence (EDD) Assistant können Sie überprüfen, ob Ihre Kunden mit Drogen, Militär, Waffen, Finanzdelikten, Korruption oder Steuerbetrug, Umweltvergehen, organisiertem Verbrechen, Radikalismus oder Terrorismus, Gerichts- oder Strafverfahren in Verbindung stehen könnten.

Wir verwenden für die Überprüfung Ihrer Kunden Datensätze aus unserer eigenen Datenbank und diverse weitere Compliance relevante Quellen.

Bei KYC Spider verwenden wir für die Überprüfung Ihrer Kundendaten unsere eigene PEP und Sanctions Datenbank (KYC Records), sowie Daten aus dem Schweizer Handelsamtsblatt (SHAB), von OpenCorporates und diversen frei verfügbaren Onlinemedien.

Für die Anreicherung der Daten in den KYC Records werden folgende nationale und internationale Quellen verwende

Für die Anreicherung der Daten in den KYC Records werden folgende nationale und internationale Quellen verwendet:

Entweder starten Sie Ihre KYC Analyse in der KYC Toolbox manuell mit der Eingabe Ihrer Kundendaten oder starten die KYC Überprüfungen automatisch über einen Daten Import via API.

Entweder starten Sie Ihre KYC Analyse in der KYC Toolbox manuell mit der Eingabe Ihrer Kundendaten oder automatisch über einen Daten Import via API.

Alle von Ihnen gestarteten Analysen und Checks werden in der KYC Toolbox übersichtlich im KYC File der Entität abgespeichert. Auf die komplette KYC Analyse können Sie jederzeit online zugreifen, diese aktualisieren oder herunterladen.

Digital Compliance bietet Ihnen eine einfache, schnelle und sichere Lösung zur Überprüfung Ihrer Geschäftspartner, Kunden und User Ihrer Services.

Digital KYC bietet Ihnen eine einfache, schnelle und sichere Lösung zur Überprüfung Ihrer Geschäftspartner, Kunden und Nutzer Ihrer Dienste. Die meisten Vorteile von Digital KYC können Sie ausschöpfen, wenn Sie mit unserem technischen Expert Service den gesamten Prozess automatisieren lassen. Generell profitieren Sie mit der Nutzung der KYC Plattform von:

Standardisierten und automatisierten Due Diligence Prozessen

Mit den Funktionen der KYC Toolbox können Sie einen grossen Teil Ihrer KYC-Prozesse automatisieren und online einfach und schnell abwickeln oder erneut starten. Die KYC Dokumentation und damit Ihr Audit Trail steht Ihnen zum Download jederzeit zur Verfügung.

Einfache, schnelle und individuelle Nutzung

Die KYC Toolbox ist einfach zu bedienen und individuell nutzbar. So können Sie die für Sie notwendigen KYC Funktionen nutzen und von unserem intelligenten Chatbot profitieren, den wir an Ihre Compliance Formulare und Prozesse anpassen können.

Sicherer Datenstandort und hoher Datenschutzstandard

KYC Spider speichert die Daten auf einem Server mit Standort in der Schweiz ab, welcher höchste Sicherheitsansprüche an den Datenschutz erfüllt.

Zugriff auf internationale und aktuelle Compliance relevante Daten

Verlassen Sie sich auf unsere aktuellen Datensätze zur Überprüfung Ihrer Kunden/User. Wir tragen unsere Daten (KYC Records) aus nationalen und internationalen Quellen zusammen und aktualisieren die Datensätze täglich für Sie.

KYC Spider ist kein Finanzintermediär und unterliegt nicht den Anforderungen des GwG. KYC Spider hat eine Informations-Plattform entwickelt um den Finanzintermediär bei der Erfüllung der Sorgfaltspflichten zu unterstützen. KYC Spider ist ein technischer Dienstleister für Daten und Dokument Management.

KYC Spider bietet keine rechtliche, regulatorische, wirtschaftliche, finanzielle, steuerliche, organisatorische, technische oder andere Beratung an.

Addresse

Eurospider Information Technology AG

Winterthurerstrasse 92

8006 Zürich

Telefon

Kontakt

KYC Spider bietet alle notwendigen Compliance-Dienstleistungen an, die für Finanzvermittler, Banken und Versicherungsgesellschaften sowie für Unternehmen der Finanztechnologie, Casinos und Industrieunternehmen relevant sind. Embargo und Sanktionskontrolle, PEP und Kriminalitätskontrolle und Compliance-Dokumentation.

Eurospider Information Technology AG

Winterthurerstrasse 92

8006 Zürich

Schweiz